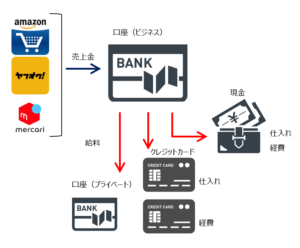

ビジネス専用口座の作成

ビジネス専用口座を作る理由

ビジネスを進める前に、

給与の振込や生活費の引き落としに

利用しているプライベート口座と

ビジネスでの売り上げや

経費の入出金用に使うビジネス口座を

分けておくことが必要です。

理由は大きく2つあります。

1.ビジネスでお金が増えてるか確認しやすくするため

2.確定申告の時の手続きを簡単にするため

最初に作成してお金の管理を分けておかないと

後々、分類や管理がとても大変になるので

ビジネス専用口座を必ず作成しましょう。

ビジネス専用口座にオススメの銀行口座

使い勝手や手数料の安さから

ネットバンクがオススメです。

その中でも審査の通り易さや

使い勝手の良さからTOP3を紹介します。

最初は口座数が1つあれば十分です。

①:住信SBIネット銀行

https://www.netbk.co.jp/contents/

②:楽天銀行

https://www.rakuten-bank.co.jp/

③:ソニー銀行

https://sonybank.net/

ビジネス専用のクレジットカードの準備

こちらも銀行口座と同じ理由から、

クレジットカードもビジネス専用のカードを

作っておく必要があります。

また、ビジネス専用クレジットカードの

引き落とし口座は、ビジネス専用口座に

設定しておきましょう。

クレジットカードの締め日と支払い日

クレジットカードはカード発行会社や

国際ブランド(VISA、JCBなど)によって

締め日と支払い日が異なります。

後の章でより詳しく説明しますが、

この締め日と支払い日の違うカードに

資金繰りに有効な利用タイミングから

・前半カード:月末締め、翌月27日払いが多い

・中間カード:10日締め、翌月2日払いが多い

・後半カード:15日締め、翌月10日払いが多い

があります。

そのため、「セルフバック」の章で

クレジットカードを発行する場合は

この3種類のカードをバランスよく申請することが大切です。

クレジットカードの保有数と管理方法

ビジネスでクレジットカードを利用する目的は

大きく2つに分けれます。

1.商品の仕入れ用

2.経費用(備品・消耗品の購入、出張旅費など)

クレジットカードが審査落ちで作れないなどの

理由がなければ、用途別にクレジットカードを

作成して分けておくことをお勧めします。

カードの保有枚数ですが、

1.商品の仕入れ用

・前半カード:1枚

・中間カード:1枚

・後半カード:1枚

※ショッピング枠が少ない場合は

それぞれを複数所有することをお勧めします。

2.経費用:1枚

※旅費交通費など用途ごとに作成する場合は

複数所有することをお勧めします。

確定申告時の仕分け作業が楽になります。

ショッピングカード枠について

ショッピング枠とは、ショッピングで利用できる限度額のことです。

お店やネットでクレジットカードを使って買い物をするとき、

つまり、普通にカードを使っている分はすべてショッピング枠になります。

ここでカードのグレード(ランク)による

ショッピングカード枠とクレジットカード作成時の

注意点をご説明いたします。

クレカのグレードによる枠の上限

クレジットカードには

グレードによって以下のような

ショッピングカード枠の上限があります。

| 画像 | 名称 | 年会費 | カード枠上限 |

| 一般カード | 無料~数千円 | ~100万 |

| ゴールドカード | 数千円~数万円 | ~300万 |

| プラチナカード | 数万円~10万円前後 | ~1200万(カードによっては無制限) |

| ブラックカード | 数万円~数十万円 | ~無制限 |

https://www.cr.mufg.jp/mycard/knowledge/19101/

クレジットカード枠の注意点

クレジットカード枠でよく誤解されているのが

カード会社Aのカードを2枚持っていて

70万円と30万円のカード枠がある場合、

70万+30万で合計100万円のカード枠が

あると思われてるケースがあります。

同じカード会社の発行カードの場合は

いずれか大きい金額の方のみの70万円が

カードのショッピング枠上限となります。

そのため、カード枠を増やすために

複数クレジットカードを申請する際は、

発行会社が異なるカードを選んで

作成することをお勧めします。

おすすめのクレジットカード

資金作りのためにクレジットカードの

新規発行は「セルフバック」で行うことをお勧めします。

また、新規発行申請は信用情報(CIC)に記録され

各クレジットカード会社が閲覧するため

クレジットカードの発行は

1か月間に2~3枚までにしましょう。

仕入れ用(前半カード)

楽天カード

楽天カードは前半仕入れ用のクレジットカードには欠かせません

カードの審査が通りやすく、

利用していると自動的にカード枠が

多くなっていき、ゴールドカードや

ブラックカードの招待状も届きます。

一般的なゴールドやブラックの

年会費よりも格段に安く、コンシェルジュなどの

サービスやラウンジ無料利用などの特典もついてきます。

オリコカード

オリコカードも最初は年会費無料のカードから初めて

ショッピング利用枠を広げていきましょう!

「ゴールドカード」→「ブラックカード」まで

成長させることでカード枠を400万円まで伸ばすこともできる

非常に優れたカードです!

カードの審査が通りやすく、

カード枠を伸ばしやすいカードの1つです。

カードの種類や枠が小さい時に活躍するカードの1つです。

仕入れ用(中間カード)

イオンカード

こちらは年会費無料で最大200万円まで

カード枠が伸びる中間カードです!

必ず申請しておくことをお勧めします

主婦や学生でも審査が通りやすく、

利用期間と金額が一定以上になると

年会費無料のゴールドカード(カード枠上限200万)へ

自動昇格する仕組みがあります。

セゾンローソンポンタカード

年会費無料カードの中で

カード枠上限が170万円と最も高く

ポイントの変換先が幅広く利用しやすいカードです。

仕入れ用(後半カード)

ANA一般カード

種類が沢山ありますが一般カードで十分です。

年会費はかかりますがマイルへの還元率も高く

十分年会費の元をとれるカードです。

TRUST CLUBエリートカード

年会費3000円と少額で持てるゴールドカード。

後半カードの中では利用しやすいカードの1つです。

SPGカード

SPGカードは月10万円以上稼ぎたい人は

必須カードになります!

こちらは年会費が34100円と

他のカードよりも高額になりますが

ポイント還元率が高く商品の仕入れで利用すれば

すぐに年会費以上のリターンが得られるのでお勧めです!

また「せどり」の著名人たちがこぞって愛用しているカードです。

- 豪華ホテルにポイントで宿泊できる

- カードを持つだけでステータスランクが上がる

- ANA,JALの公式カードよりもマイルを貯めることができる

- ある程度使っていると限度額がなくなる

- 限度額があっても事前入金すれば限度額以上使える

など、旅行やホテル宿泊などに付加価値を与えてくれるカードです。

また、ショッピングプロテクションという

・購入したけど商品が届かない

・届いたら商品が壊れていたけど保証がきかない

という時にアメックスが商品代金を

補填してくれる機能がついています。

一方で、移動や宿泊をほとんどしない

という方には、ポイントの活用用途が

少ないためオススメできません。

今回アメックス担当者の

社員推薦枠を限定で頂きました。

カード審査に通過しにくい方も

社員推薦枠で通りやすくなります。

また、申込時に特典でついてくるポイントが

30000P→39000P(最大+9000P)に増額されます。

※セルフバックや一般申込では付与されません。

月収5万円以上稼ぐ事を目標にされている方には

申込みをしておくことをお勧めします。

こちらのフォームにご入力いただけますと

アメックスの担当よりご連絡させて頂きます。

ご自身の信用情報の確認方法

「クレジットカードを申請しても

審査に落ちて中々カードが増やせない。」

「いま持っているカードがいくつあるかわからない」

という方は、一度CIC(指定信用情報機関)で

ご自身の信用情報を取り寄せて確認することをお勧めします。

パソコンを使うと2~3分で完了。

クレジット決済で1000円の手数料を支払うと

メール(PDFファイル)ですぐに送付されます。

資金管理を簡単に行う方法

- 「数字が苦手」

- 「資金管理は全然わからない」

- 「手軽にスマートに管理したい」

という方には

「マネーフォワードME」という

資金管理サービスがオススメです。

無料で使えて、複数の銀行や

クレジットカードを登録しておくと

入出金などお金の流れが一目でわかるようになります。

また、銀行口座とクレジットカードの

履歴もデータとして残してくれるので

確定申告の際に手続きがとても楽になります。

データの保管期間を無制限にするには

月額500円のプランに加入する必要があります。